7.700 tỷ đồng trái phiếu

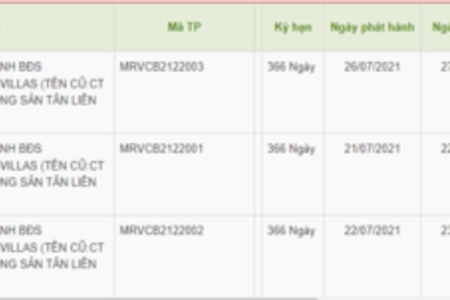

Theo công bố của Sở Giao dịch Chứng khoán Hà Nội (HNX), trong năm 2021, Công ty TNHH kinh doanh BĐS Mediterranean Revival Villas (Công ty Mediterranean Revival Villas) huy động thành công 7.700 tỷ đồng trái phiếu thông qua 3 đợt phát hành với các mã trái phiếu lần lượt là: MRVCB2122001, MRVCB2122002, MRVCB2122003.

Dự án Khu đô thị sinh thái Dream City có tổng diện tích khoảng 457,9 ha, tổng mức đầu tư dự kiến gần 38.000 tỷ đồng, do CTCP Vinhomes làm chủ đầu tư.

Các lô trái phiếu này đều có kỳ hạn 1 năm 1 ngày, lãi suất cố định ở mức 8%/năm. Tổ chức tham gia thu xếp phát hành là CTCP Chứng khoán Kỹ thương Việt Nam (TCBS) và Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank). Tổ chức tư vấn luật là Công ty Luật TNHH Quốc Tế Việt Nam.

Tài sản bảo đảm là toàn bộ bất động sản và quyền tài sản Công ty Mediterranean Revival Villas từ thỏa thuận, hợp đồng liên quan đến việc nhận chuyển nhượng một phần Dự án Dream City. Số tiền thu được từ đợt phát hành sẽ được dùng để đặt cọc nhằm hướng tới nhận chuyển nhượng một phần dự án Dream City tại xã Long Hưng và xã Nghĩa Trụ, huyện Văn Giang, tỉnh Hưng Yên.

Theo tìm hiểu, Công ty Mediterranean Revival Villas tiền thân là Công ty TNHH INB Sài Gòn, được thành lập vào tháng 5/2012, trụ sở chính hiện đóng tại tòa nhà Sabay Tower, số 11A Hồng Hà, phường 2, quận Tân Bình, TP. HCM.

Khi mới thành lập, Công ty Mediterranean Revival Villas có vốn điều lệ ở mức 100 tỷ đồng. Cổ đông sáng lập gồm: Bà Nguyễn Hương Liên (87,5% vốn), ông Đỗ Tú Anh (2,5% vốn), bà Phan Thị Ánh Tuyết (10% vốn).

Trong năm 2021, Công ty Mediterranean Revival Villas huy động 7.700 tỷ đồng thành công từ trái phiếu, cao gấp 47 vốn chủ sở hữu.

Nhiều rủi ro

Theo Bộ Xây dựng, việc nhiều doanh nghiệp kinh doanh bất động sản chuyển sang thực hiện huy động vốn thông qua phát hành trái phiếu, lượng phát hành với quy mô lớn, lãi suất cao sẽ tiềm ẩn rủi ro cho thị trường.

Trong khi đó, nhiều doanh nghiệp có lượng phát hành trái phiếu lớn gấp nhiều lần vốn chủ sở hữu, có trường hợp gấp 40 lần vốn chủ sở hữu. Kỳ hạn phát hành ngắn (từ 3 – 5 năm) đặc biệt là đối với doanh nghiệp BĐS huy động để triển khai dự án (thời gian triển khai dự án thường dài hơn, trên 5 năm). Tài sản đảm bảo là các dự án BĐS, trong khi công tác định giá tài sản đảm bảo có thể không sát với giá thực tế (định giá cao hơn giá trị thực).

Theo đánh giá của các chuyên gia, một số doanh nghiệp có năng lực tài chính không tốt; dòng tiền, phương án kinh doanh không khả thi. Dù số lượng doanh nghiệp như thế không nhiều, nhưng có thể khiến thị trường trái phiếu bị vạ lây và ảnh hưởng tới kênh dẫn vốn của nền kinh tế.

Mặt khác, theo quy định hiện hành, khi doanh nghiệp phát hành trái phiếu, thủ tục rất chặt chẽ và phải được UBCKNN thẩm định, cho phép. Dòng tiền từ nguồn này được quản lý đúng mục đích sử dụng. Nhưng với trái phiếu riêng lẻ, doanh nghiệp có thể phát hành thoải mái hơn mà không bị ràng buộc bởi các quy định trên.

Bộ Tài chính cho biết, có 358 doanh nghiệp phát hành trái phiếu doanh nghiệp riêng lẻ trong năm 2021. Trong đó có tới 57 doanh nghiệp kinh doanh thua lỗ trước khi phát hành, 45 doanh nghiệp có nợ vay lớn hơn 10 lần vốn chủ sở hữu, và 10 doanh nghiệp có nợ vay lớn hơn 5 lần vốn chủ sở hữu.

Bình luận

TVQuản trị viênQuản trị viên

Xin chào quý khách. Quý khách hãy để lại bình luận, chúng tôi sẽ phản hồi sớm